Je me souviens encore de l’époque où les disquettes d’une capacité maximale de 2,8 mégabits (Mbit) étaient en vogue; mégabit, un terme que certains d’entre vous n’ont probablement jamais entendu!

Dans les années 1970, les périphériques de stockage n’étaient pas aussi évolués qu’aujourd’hui, et les gens se fiaient à de simples dispositifs de stockage offrant une capacité limitée. Cette époque est désormais révolue, et à mesure que les données sont devenues de plus en plus accessibles, des dispositifs supérieurs de stockage ont vu le jour (p. ex., les disques compacts, les DVD, les clés USB). Des disques à mémoire flash d’une capacité de 4 Tb sont maintenant disponibles, c’est-à-dire 4 x 106 Mbits.

Je prédis que l’incidence des développements en matière de stockage de données, d’interrogation de données et d’accès aux données aura une portée considérable, que ce soit pour stimuler l’innovation en ce qui a trait au transfert de risque de longévité ou d’augmenter l’espérance de vie de la population.

Croissance des mégadonnées

Le dictionnaire Cambridge définit « mégadonnées » comme suit : « Ensemble très volumineux de données produites par les gens qui utilisent Internet, et qui peuvent seulement être stockées, traitées et utilisées à l’aide de méthodes et d’outils spécifiques » [traduction libre]. En d’autres mots, le volume de données est à ce point massif et complexe qu’il est impossible de le stocker et de l’analyser à l’aide de systèmes de gestion de données classiques.

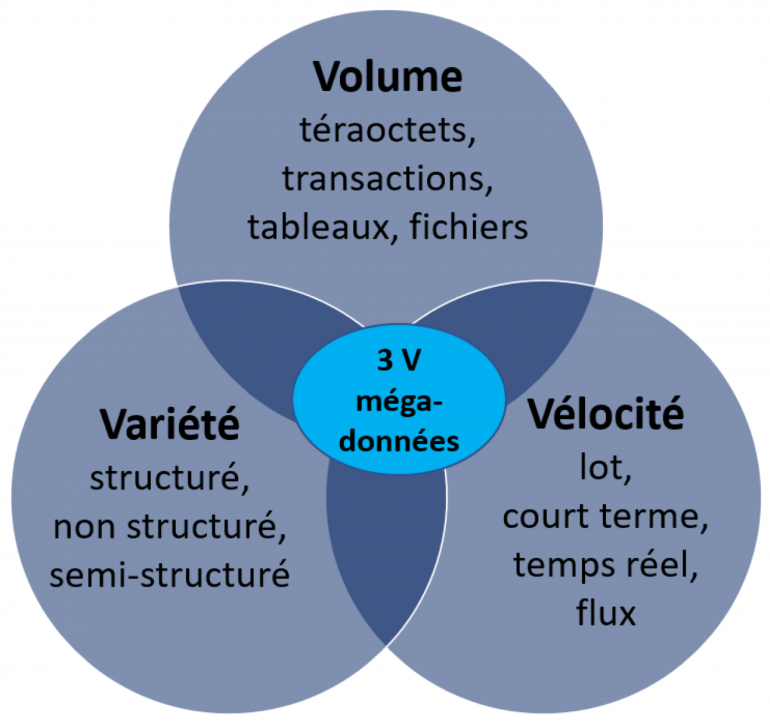

Le tableau suivant démontre clairement trois principaux composants des mégadonnées, communément appelés les 3V; volume, vélocité et variété.

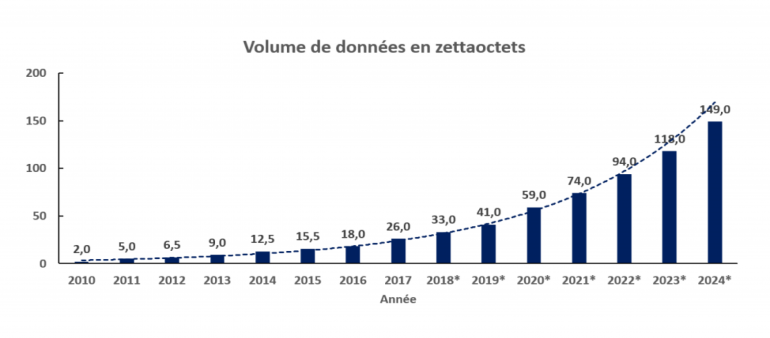

Comme il est indiqué dans (Berisha and Endrit 2021), les mégadonnées ont connu une croissance extrêmement rapide au cours des dernières années.

Source : (Berisha and Endrit 2021)

Le tableau ci-dessus démontre le volume de données/renseignements (en zettaoctets1) créé, colligé, copié et consommé à l’échelle mondiale entre 2010 et 2017, puis prévu entre 2018 et 2024 de façon exponentielle.

Les méthodes de reconnaissance de configuration initiales, comme les analyses de régression, remontent aux années 1800. Les progrès informatiques au cours des dernières années, parallèlement aux développements en matière d’algorithmes d’apprentissage automatique et d’intelligence artificielle, de même que la croissance des mégadonnées, ont accru de façon exponentielle notre capacité de tirer de précieux renseignements à partir des données. Et cela peut inévitablement être considéré comme l’une des principales répercussions indirectes de la croissance des mégadonnées.

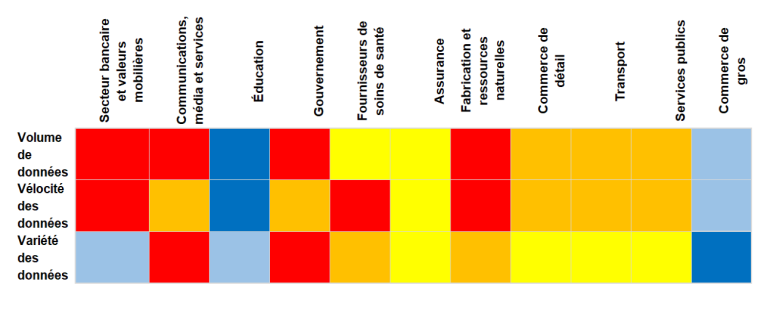

Bien que l’augmentation de l’utilisation des mégadonnées soit indéniable, le potentiel lié aux mégadonnées selon le secteur révèle des différences. La carte de densité ci-dessous créée par (Kart 2012) démontre le potentiel lié aux mégadonnées par secteur et selon les 3V. Le secteur bancaire et les valeurs mobilières, les communications, les médias, et les services, de même que le gouvernement et la fabrication font partie des principaux secteurs à tirer profit des mégadonnées. D’autre part, les fournisseurs de soins de santé et le secteur des assurances démontrent un potentiel plus modéré en ce qui concerne les mégadonnées.

Source : Kart, L. 2012. Tendances du marché : Potentiel lié aux mégadonnées dans les secteurs verticaux. Gartner

Système bancaire ouvert

La révolution des mégadonnées s’est amorcée avec l’arrivée du système bancaire ouvert, qui consiste à accorder certains types d’accès aux données personnelles et financières des clients à des fournisseurs de services financiers tiers au moyen d’interfaces de programme d’application ouvertes [sous réserve d’un consentement approprié de la part du client].

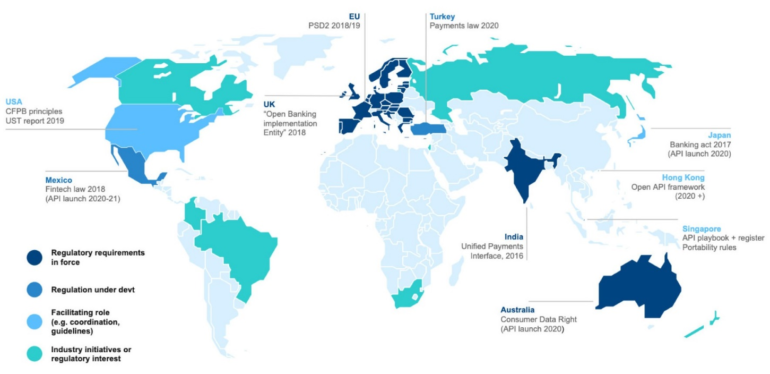

Le système bancaire ouvert a vu le jour en octobre 2015, alors que le Parlement européen adoptait une nouvelle directive sur les services de paiement (« PSD2 »). Au mois d’août 2016, la Competition and Markets Authority du Royaume-Uni demandait aux neuf plus importantes banques britanniques – HSBC, Barclays, RBS, Santander, Bank of Ireland, Allied Irish Bank, Danske Bank, Lloyds et Nationwide – d’accorder aux entreprises en démarrage agréées l’accès aux données de leurs clients. Ces directives sont entrées en vigueur le 13 janvier 2018. Le système bancaire ouvert ne cesse de croître depuis en Europe et à l’échelle mondiale, comme l’indiquent (Corcoran 2020) et la carte suivante :

Source : https://www.bbva.com/en/open-b... [version française non disponible]

Il est attendu que le système bancaire ouvert favorisera une grande innovation dans le domaine des technologies financières, et les clients tout comme les institutions financières profitent déjà de la réglementation du système bancaire ouvert concernant les éléments suivants :

- Regroupement des comptes : Les données financières d’un client provenant de plusieurs comptes peuvent être regroupées dans des applications financières personnelles, dans lesquelles les données concernant les dépenses peuvent être nettoyées, classées et analysées.

- Vérification du risque de crédit : Les banques peuvent examiner rapidement les antécédents de crédit des clients, notamment lors d’un processus de préapprobation hypothécaire. De plus, les institutions financières sont en mesure de prendre des décisions plus éclairées quand vient le temps d’évaluer leur risque de crédit.

- Ouverture de comptes bancaires : Grâce au partage des données personnelles des clients, les banques sont en mesure d’ouvrir des comptes, d’émettre des cartes de crédit et plus, rapidement et avec plus de précision.

Assurance ouverte

L’assurance ouverte suit sur les traces du système bancaire ouvert. L’ Autorité européenne des assurances et des pensions professionnelles définit l’assurance ouverte comme étant « l’accès à des données personnelles et non personnelles liées à l’assurance et le partage de celles-ci, généralement au moyen d’interfaces de programme d’application. » L’assurance ouverte pourrait alors être examinée depuis les trois angles interreliés suivants :

- Angle du secteur : Les données sur l’assurance peuvent être aisément associées et échangées au moyen d’interfaces de programme d’application par des compagnies d’assurance partenaires.

- Angle des consommateurs : Les données des consommateurs en ce qui a trait à l’assurance peuvent être partagées entre assureurs, notamment les données sur les indemnités, les réclamations ou la couverture.

- Angle de la supervision : Les organismes de réglementation peuvent accéder en temps réel aux données relatives aux services d’assurance et ainsi améliorer leurs capacités en matière de supervision.

Un plus grand accès aux données dans le secteur de l’assurance pourrait faciliter le développement de nouvelles gammes de produits novatrices et contribuer à l’amélioration des canaux de distribution et des pratiques de gestion du risque. Cet accès pourrait également contribuer à la création d’un marché secondaire liquide en ce qui a trait aux polices liées à la longévité, et ainsi nous rapprocher du moment où le risque de longévité serait entièrement négociable.

Il reste toutefois encore du chemin à faire pour faire place à une assurance ouverte. Bien que l’utilisation d’interfaces de programme d’application ait augmenté dans le secteur des assurances au cours de la dernière décennie, elle a pris du retard dans le secteur bancaire et financier, comme le souligne (Gasc 2020) dans ce blogue.

Système de santé ouvert

Après le système bancaire ouvert et l’assurance ouverte, quelle est la suite logique? Le système de santé ouvert! Depuis le 1er juillet 2021, les Center for Medicare & Medicaid Services ont mis en œuvre des exigences s’adressant à certains payeurs dans le but de prendre en charge l’accès des patients et les annuaires des fournisseurs par les interfaces de programme d’application. Cela peut être perçu comme un important changement puisque la mise en place de nouvelles exigences signifie un temps de traitement plus court, particulièrement lorsqu’on le compare à l’ancien protocole d’échange électronique de données développé dans les années 1970. La mise en œuvre de fonctionnalités de confidentialité et de sécurité des données et la conformité à la Health Insurance Portability and Accountability Act de 1996 (également connue sous le nom de HIPAA) sont des éléments importants de la nouvelle intégration des interfaces de programme d’application.

Si le secteur de la santé parvient à suivre le secteur bancaire en matière d’exploitation des mégadonnées, cela pourrait avoir une incidence importante sur la santé de la population en général. Les innovations technologiques accessibles relativement aux données, qui encouragent les gens à adopter un mode de vie plus sain, pourraient contribuer à augmenter tant la durée de vie que la durée d’une vie en santé.

À l’heure actuelle, le secteur bancaire et les valeurs mobilières utilisent déjà des mégadonnées et des interfaces de programme d’application dans leur processus décisionnel quotidien. Et les systèmes de soins de santé et les compagnies d’assurance appliquent de plus en plus la modélisation prédictive et l’analyse des mégadonnées dans le but d’améliorer leurs performances et d’évaluer les risques avec une plus grande précision. Il n’est pas irréaliste de penser que nous pourrions voir dans un avenir rapproché à la fois l’assurance ouverte et le système de santé ouvert recourir pleinement aux mégadonnées, étant donné que les données sur l’assurance et la santé sont largement partagées. Et cela pourrait finalement amener les entreprises de technologie à mettre en place des innovations qui permettraient d’améliorer la santé des gens et ainsi prolonger leur espérance de vie.

Références :

Berisha, Blend, and M ̈ezi Endrit. 2021. Big Data Analytics in Cloud Computing: An overview. 2. https://www.researchgate.net/p....

Corcoran, Edward. 2020. 11 05. Accessed 08 09, 2021. https://www.bbva.com/en/open-b....

Gasc, Jean-François. 2020. “Open insurance success hinges on the right APIs.” accenture. 20 04. Accessed 08 10, 2021. https://insuranceblog.accentur....

Kart, L. 2012. Market Trends: Big Data Opportunities in Vertical Industries. Gartner.

NOTES :

1Un zettaoctet équivaut à 1x1015 Mbits